Kostenlos und Unverbindlich

Tagesaktueller Baufinanzierungsvergleich

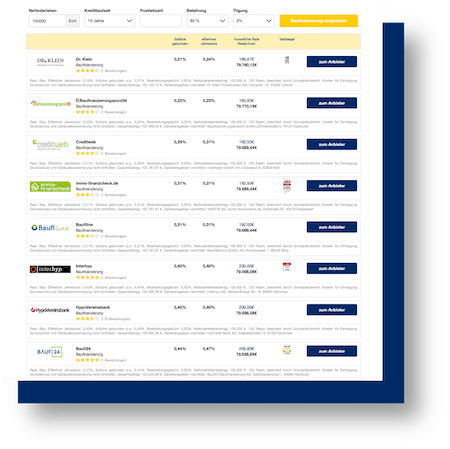

Brauchen Sie keine individuelle Beratung, dann können Sie auch selbständig nach dem passenden Anbieter suchen. Dazu steht Ihnen nachfolgend ein unverbindlicher Vergleichsrechner zur Verfügung. Nach Eingabe der erforderlichen Finanzierungsparameter werden Ihnen die verschiedenen Anbieter angezeigt. Übersichtlich sortiert nach Sollzins und monatlicher Kreditrate finden Sie schnell den idealen Kreditgeber.

So finden Sie schnell den günstigsten Finanzierer

Sofortige Vergleichsergebnisse

Nach wenigen Eingaben erhalten Sie eine umfangreiche Vergleichstabelle. Und das völlig kostenlos und unverbindlich. In dieser Tabelle können Sie den effektiven Jahreszins der unterschiedlichen Banken miteinander vergleichen.

Sollten Sie eine professionelle Beratung brauchen

Kostenlose und unverbindliche Beratung

Die Baufinanzierung ist nicht immer ganz so einfach. In einigen Fällen kann durch persönliche Umstände oder durch eine besondere Immobilie die Finanzierung zu einer großen Herausforderung werden. In diesen Fällen unterstützen Sie professionelle Baufinanzierung-Experten mit jahrelanger Erfahrung kostenlos und unverbindlich in einem persönlichen Gespräch.

EINFACHER GEHT ES NICHT

In nur 3 Schritten zu Ihrem Finanzierungsangebot

Ein Auszug einiger Kreditgeber in unserem Vergleich

Wir sind auf Baufinanzierungen angewiesen

Ohne Finanzierung kein Eigenheim

Ein gemütliches Zuhause in eigenen vier Wänden steht für viele Menschen früher oder später auf der Agenda. Aktuell entscheiden sich wieder mehr Menschen für den Bau eines Eigenheims. So berichtet das Statistische Bundesamt, dass die Zunahme im aktuellen Jahr zwar bisher im Vergleich zum Vorjahr leicht abnimmt. Allerdings wird seit 2001 eine regelmäßige Zunahme der Einfamilienhäuser verzeichnet. Zählte das Statistik Portal statista im Jahr 2001 noch 13,97 Millionen Einfamilienhäuser, so stieg die Anzahl bis 2017 auf 15,75 Millionen an. Der Grund liegt in den dauerhaft niedrigen Baufinanzierungszinsen, die Ihnen jeder Baufinanzierung Vergleich zeigen wird.

Mit unserem Vergleich für Baufinanzierung profitieren Sie von den anhaltend niedrigen Baufinanzierungszinsen. Gleichzeitig präsentieren wir Ihnen mit unserem Baufinanzierung Vergleich die günstigsten Angebote für Ihr Projekt!

Digital und trotzdem persönlich

Lassen Sie sich kostenlos und unverbindlich beraten!

In den seltensten Fällen geht es ohne

Wir sind auf Baufinanzierungen angewiesen

Ein gemütliches Zuhause in eigenen vier Wänden steht für viele Menschen früher oder später auf der Agenda. Aktuell entscheiden sich wieder mehr Menschen für den Bau eines Eigenheims. So berichtet das Statistische Bundesamt, dass die Zunahme im aktuellen Jahr zwar bisher im Vergleich zum Vorjahr leicht abnimmt. Allerdings wird seit 2001 eine regelmäßige Zunahme der Einfamilienhäuser verzeichnet. Zählte das Statistik Portal statista im Jahr 2001 noch 13,97 Millionen Einfamilienhäuser, so stieg die Anzahl bis 2017 auf 15,75 Millionen an. Der Grund liegt in den dauerhaft niedrigen Baufinanzierungszinsen, die Ihnen jeder Baufinanzierung Vergleich zeigen wird.

Mit unserem Vergleich für Baufinanzierung profitieren Sie von den anhaltend niedrigen Baufinanzierungszinsen. Gleichzeitig präsentieren wir Ihnen mit unserem Baufinanzierung Vergleich die günstigsten Angebote für Ihr Projekt!

Das Wichtigste zum Baufinanzierung Vergleich in Kürze

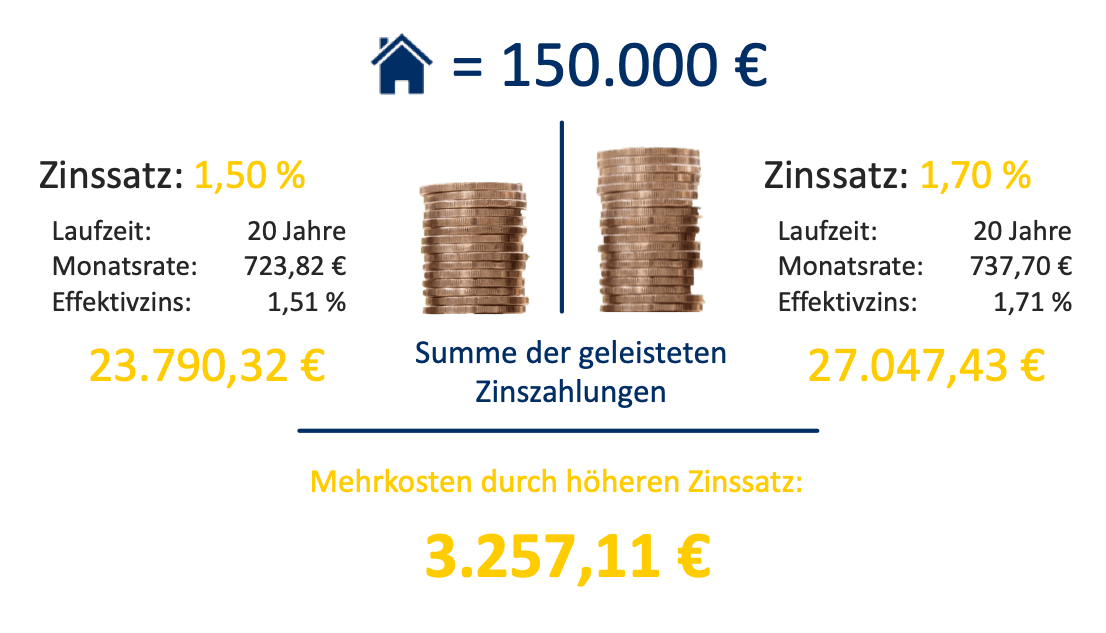

- Der vorausschauende Finanzierungsplan und ein Vergleich der Baufinanzierungsdarlehen sparen bares Geld. Und zwar im Tausenderbereich.

- Der Effektivzins ist beim Baufinanzierungsvergleich ausschlaggebend. Er berücksichtigt sowohl den Sollzins als auch die Nebenkosten.

- In zinsgünstigen Jahren lassen sich die Darlehenskosten um mehrere Tausend Euro minimieren. Derzeit sind günstige Kredite zu erlangen.

- Der Baufinanzierung Vergleich sollte auch die private Hausbank einschließen. Ein persönlicher Berater hilft den Durchblick zu behalten.

Baufinanzierung – Warum vergleichen lohnt

Ein Bau beziehungsweise die Finanzierung eines Eigenheims gehört zu den soliden Geldanlagen. Warum sollte ich mich hier nicht auf meine Hausbank verlassen? Diese Frage dürfen sich Bauherren berechtigterweise stellen.

Unsere Antwort lautet: Mit einem Baufinanzierung Vergleich sparen Sie schnell mehrere tausend Euro. Bereits ein Unterschied von 0,3 Prozentpunkten im effektiven Zinssatz macht sich bei einer Darlehenssumme von 200.000 Euro deutlich bemerkbar. Denn Sie zahlen je nach Tilgung und monatlicher Rückzahlrate bis zu über 10.000 Euro mehr zurück.

Verlassen Sie sich nicht darauf, dass Ihre Hausbank das beste Angebot erstellt! Recherchieren Sie selbst und vergleichen Sie aktiv verschiedene Kreditgeber. Wir geben Ihnen einen Leitfaden an die Hand, der die notwendigen Planungsschritte verdeutlicht. Denn nicht nur die Zinsen müssen passen. Das Gesamtkonzept der Baufinanzierung muss zur finanziellen Situation passen. Hierzu gehören mehrere Bausteine. Der Unterschied einer überlegten Immobilienfinanzierung ist merkbar und eine entsprechende Planung zahlt sich aus.

Darauf sollten Sie bei Ihrer Baufinanzierung achten

Gehen Sie die Finanzierung Ihres Bauvorhabens überlegt an. Kreditgeber gehen auf Nummer sicher, wenn Sie abwägen ob und wie viel Geld sie zur Verfügung stellen. Zusätzlich wollen die Geldgeber von der Verleihung profitieren. Deshalb sollten Sie sich vor einem Beratungsgespräch gut informieren und die Eckpunkte für Ihre Situation bereits überdacht haben.

Baufinanzierung – wofür wird Geld benötigt?

Am Anfang steht das Ziel. Der zukünftige Immobilienbesitzer macht sich klar, in welche Art von Gebäude er investieren möchte. Grundstücksbesitzer oder potenzielle Grundstückskäufer werden ein Haus am liebsten selbst planen und bauen oder bauen lassen. Andere Interessenten begeistern sich für einen mehr oder weniger renovierungsbedürftigen Altbau oder einen Neubau in bestem Zustand.

Ebenso spielt die Wohnlage eine Rolle. Wird das zukünftige Eigentum in einem alteingesessenen Viertel stehen oder in einem Neubaugebiet? Ist die Immobilie finanziell abgesichert oder gar bereits mit Schulden belastet? Zahlreiche Fragen, die bei der Baufinanzierung eine entscheidende Rolle spielen. Denn sie wirken sich auf die Höhe des benötigten Darlehens direkt aus.

Die persönliche Situation

Jede Finanzierungsmaßnahme setzt Eigenkapital voraus. Schließlich lässt sich keine Bank auf ein Darlehen ein, wenn der Antragsteller nicht über einen Kapitalgrundstock verfügt. Entscheidend hierfür ist die persönliche Situation.

Neben dem Alter spielen der Beruf und damit verbunden das persönliche Einkommen eine Rolle. Folgerichtig finden Personen mit einem gesicherten Arbeitsplatz leichter einen Kreditgeber. Die Bank will vorab sicher sein, dass Sie Ihre Raten zurückzahlen können.

Machen Sie sich Ihre persönliche Situation im Hinblick auf die Finanzierung des Bauvorhabens bewusst. Vergleichen Sie Ihr Sparpotenzial mit Ihrem Lebensstandard. Achten Sie beim Baufinanzierungsvergleich darauf, dass Sie den Gürtel nicht zu eng schnallen. Der Finanzierungsplan soll der Lebenssituation entsprechen, denn er zieht sich über viele Jahre hin. Ehrliche und durchdachte Baufinanzierungen überfordern den Bauherren finanziell nicht. Der Baufinanzierung Vergleich lohnt sich deshalb immer!

Der richtige Zeitpunkt

Am Anfang steht der Wunsch nach dem Eigenheim. Die konkrete Baufinanzierung liegt dann noch in weiter Ferne. Und das ist gut so. So bleibt für den Interessenten genügend Zeit für die Konkretisierung. Das heißt, für die Vorplanung, für den Vergleich von Baufinanzierungsdarlehen und unter Umständen gegebenenfalls für das Warten auf ein günstiges Zinsniveau. Allerdings, wer diese Zeilen liest, dürfte in seinen Überlegungen bereits konkret sein.

Aktuell ist die Baufinanzierung günstig. Denn die Zinsen sind sehr niedrig. Zwar zeigen sich Hinweise, dass in naher Zukunft die Zinsen steigen könnten. Dennoch befinden sich Bauherren aktuell in einer guten Ausgangssituation was die Finanzierung von Bauvorhaben angeht.

Das Darlehen

Mit der Wahl des richtigen Darlehens können Kosten gespart werden. Allerdings sind dabei wichtige Daten zu berücksichtigen. Der gut vorbereitete Kreditnehmer informiert sich genau über die Eckpunkte des Darlehensvertrages. Sowohl die Höhe des Effektivzinses als auch die Sollzinsbindung beeinflussen die Höhe der Rückzahlungssumme. Ebenso wirken sich Darlehenshöhe und Laufzeit des Baukredites auf die Dauer der finanziellen Verpflichtung gegenüber dem Kreditinstitut aus.

Klären Sie folgende Fragen vor der Entscheidung für ein Darlehen:

- Wie viel eigenes Kapital ist vorhanden?

- Mit welchem Betrag muss die Immobilie beliehen werden?

- Ermöglicht das Kreditinstitut Sondertilgungen?

- Welche Kulanzzeit bietet die Bank für ein verspätetes Abnehmen (Bereitstellungszinsen)?

Unsere Tipps für ein gutes Darlehen:

- Effektivzins berücksichtigen

- niedrige Zinsen für die Baufinanzierung für eine mindestens zehnjährige Sollzinsbindung nutzen

- Sondertilgungsmöglichkeit vereinbaren

- Tilgungsrate sollte dem Zinsniveau entsprechen

- mit dem Baufinanzierung Vergleich günstige Darlehen finden

Die Bank

Die Möglichkeit die beste Baufinanzierung im Internet zu finden, erleichtert die Suche nach einem geeigneten Darlehen enorm. Dennoch gibt es verschiedene Möglichkeiten einen Kredit aufzunehmen. Konservative Anleger besitzen häufig einen Bausparvertrag bei ihrer Hausbank vor Ort. Dadurch sichern sich kleine Kreditunternehmen die Kreditnehmer bereits in jungen Jahren. Mit anderen Worten in einem Alter, in dem kaum jemand über konkrete Baupläne nachdenkt.

Allerdings eröffnet der Baufinanzierung Vergleich die Möglichkeit alternative Angebote von anderen Bausparkassen, Direktbanken oder gar Versicherungen zu nutzen. Aufgrund eines differenten Eigenkapitals und eines breit gefächerten Angebotes lassen sich hier im Baufinanzierungssektor günstige Angebote finden.

Welche Darlehensformen eignen sich zur Baufinanzierung?

Eine pauschale Antwort auf diese Frage gibt es nicht. Entsprechend der obigen Schilderung hängt das Darlehen genau wie die Art des Darlehens von der persönlichen Situation des Kreditnehmers ab. Hierbei gilt es zu beachten, dass es unterschiedliche Darlehensformen gibt, die für verschiedene Lebenssituationen geeignet sind. Grundsätzlich gibt es Darlehen mit einem festen oder einem variablen Zinssatz. Wir stellen im Folgenden die möglichen Darlehensformen vor. Dabei gehen wir darauf ein, welcher Bauherr mit welchem Darlehen gut beraten ist.

Die verschiedenen Darlehensformen im Überblick

Bei einem Annuitätendarlehen handelt es sich um eine Schuldsumme, welche durch monatliche gleichbleibende Raten zurückgezahlt wird. Diese Rate nennt sich Annuität. Die festgelegte Rate setzt sich aus dem Rückzahlungsbetrag und den Zinsen zusammen. Da die Darlehenssumme mit jeder Rückzahlung kleiner wird, nimmt der Zinsanteil monatlich ab. Entsprechend steigt der Tilgungsanteil der Rate. So nimmt die Schuld gegen Ende der Laufzeit immer schneller ab. Übrigens lohnt es sich, die Zinsbindung über fünfzehn Jahre oder mehr festzulegen.

Für wen ist das Annuitätendarlehen sinnvoll? Es eignet sich für private Käufer von Immobilien, die sie selbst nutzen werden.

Mit einem Bauspardarlehen kommen langfristige Planer gut zurecht. Schließlich beträgt die durchschnittliche Ansparzeit fünf Jahre oder mehr. Ein Bauspardarlehen teilt sich in zwei Phasen. In der Ansparzeit zahlt der Bausparer monatlich bestimmte Beträge auf sein Bausparkonto ein. Dadurch sammelt sich bis zum Ende der Ansparphase bereits eine ordentliche Summe auf dem Konto an.

Besonderheiten des Bausparens:

- bereits bei Vertragsabschluss werden Guthaben- und Darlehenszinsen festgelegt

- der Kredit kann jederzeit nach Ende der Ansparphase eingefordert werden, die Bausparkasse darf jedoch den Zuteilungstermin beeinflussen

- der Staat fördert das Bausparen mit einer jährliche zu beantragenden „Wohnungsbauprämie“ (WoP)

- zahlreiche Arbeitgeber unterstützen Bausparer mit „vermögenswirksamen Leistungen“ (VL)

- Riesterbausparen lohnt sich durch situationsabhängige Förderungen und steuerliche Vorteile, im Alter müssen die Beträge aber versteuert werden

- die Raten sind nicht zwingend festgelegt, Sonderrückzahlungen jederzeit möglich

Für wen ist ein Bauspardarlehen sinnvoll? Ein Bauspardarlehen lohnt sich als eine erste Geldanlage für junge Erwachsene. In der Regel stehen Baufinanzierungspläne dann noch nicht an und die Ansparphase kann in aller Ruhe bedient werden. Zudem profitieren die jungen Leute dann eventuell von einem guten Zinsniveau bei Abschluss.

Andere Bezeichnungen für das endfällige Darlehen sind Festhypothek, Fälligkeitsdarlehen oder Festdarlehen. Ein endfälliges Darlehen zeichnet sich dadurch aus, dass der Kreditbetrag erst zum Laufzeitende fällig wird. Dabei zieht sich die Laufzeit über Zeiträume von fünf bis fünfundzwanzig Jahre.

Besonderheiten:

- monatliche Rückzahlungen betreffen nur die Darlehenszinsen

- Sondertilgungen sind nicht vorgesehen

- parallel muss eine Ansparform mit gleicher Ansparsumme gefunden werden, deren Rendite höher ist als die Darlehenszinsen (zum Beispiel Lebensversicherung, Bausparvertrag)

- günstige monatliche Zinszahlungsraten machen diese Darlehensform interessant

- Verluste durch Schuldzinsen, die etwaige Mieteinnahmen übersteigen können steuerlich geltend gemacht werden.

Für wen ist das endfällige Darlehen sinnvoll? Diese Darlehensform sollte in Betracht gezogen werden, wenn Lebensversicherung von vor dem Jahr 2005 existieren. Hier wurde der Zinsertrag noch nicht besteuert. Wenn Sie bereits wissen, dass Sie zum Tilgungszeitpunkt eine größere Geldsumme bereitstellen können, dürfen Sie getrost auf die Festhypothek zurückgreifen. Hierzu zählen beispielsweise Erbschaften und andere Kapitalanlagen. Aufgrund der steuerlichen Berücksichtigung von Verlusten zeigt sich diese Variante der Baufinanzierung für Vermieter interessant. Verluste können entstehen, wenn die Schuldzinsen die Miete übersteigen.

Mit einem Volltilgerdarlehen profitiert der Bauherr von einer kurzen Laufzeit und günstigen Konditionen. Dafür sieht er sich mit hohen Rückzahlungsraten belastet. Mit dieser kurzen Definition kennen Sie die grundlegende Dimension des Volltilgerdarlehens.

Für wen ist das Volltilgerdarlehen geeignet? Falls Sie über ein großes Sparpotenzial oder ein überdurchschnittlich hohes Einkommen verfügen, können Sie ein Volltilgerdarlehen beanspruchen. Mit geringem Sparpotenzial wird es schwierig, die regelmäßig hohen Ratenzahlungen zu bewältigen.

Wer nur eine relativ geringe Summe benötigt, etwa um notwendige Renovierungs- oder Modernisierungsarbeiten am Wohneigentum zu tätigen, profitiert vom Modernisierungskredit. Hier werden nur Geldbeträge zwischen 10.000 und 50.000 Euro aufgenommen. Nur in Einzelfällen und bei sehr guter finanzieller Rückendeckung gewähren Anbieter auch höhere Summen. Der Modernisierungskredit steht in Konkurrenz zu staatlich geförderten Darlehen wie der Kreditanstalt für Wiederaufbau (KfW). Allerdings überzeugt der Vorteil, dass keine staatlichen Forderungen erfüllt werden müssen. Somit entscheidet der Kreditnehmer selbst, in welcher Form er seine Wohnungsmodernisierung durchführt.

Besonderheiten:

- Geldbeträge zwischen 10.000 und 50.000 Euro

- Rückzahlungs-Zeitraum zwischen zwei und fünfzehn Jahren

- der Kredit wird nicht ins Grundbuch eingetragen

- gesichertes Eigenkapital durch regelmäßiges Einkommen ist Voraussetzung

- Verwendung ist auf Modernisierungsmaßnahmen festgelegt

- Sondertilgungen oder Komplett-Abzahlung in der Regel möglich

- zum Ende des Vertrages muss die Summe komplett abgezahlt sein

Für wen ist der Modernisierungskredit geeignet? Über diese Kreditform freuen sich Hausbesitzer, die kostenintensive Renovierungen, Umbauten oder Erweiterungen vorhaben. Diese sind nicht so teuer wie Neuanschaffungen. Trotzdem übersteigen sie, je nach Umfang der geplanten Arbeiten, das vorhandene Budget doch bei Weitem. Projektbeispiele sind Umbauten für altersgerechtes Wohnen oder auch Sanierungen zur Verbesserung der Energiebilanz.

Zusätzlich können nach Absprachen mit dem Vermieter auch Mieter mit einem Modernisierungskredit Renovierungsmaßnahmen in Eigeninitiative durchführen.

Das Abzahlungsdarlehen wird auch als Ratentilgungsdarlehen oder Tilgungsdarlehen bezeichnet. Mit einem Ratentilgungsdarlehen fährt die monatliche Belastung immer weiter zurück. Das kommt daher, dass die Tilgungssumme über die gesamte Laufzeit gleich bleibt. Die zu zahlenden Zinsen sinken aber im Laufe der Tilgungszeit. Meistens verläuft die Rückzahlung rascher als zum Beispiel bei einem Annuitätendarlehen.

Besonderheiten:

- Tilgungssumme bleibt über die gesamte Laufzeit gleich

- die Zinsen sind anfangs enorm

- Laufzeit eines Abzahlungsdarlehens meist kürzer als in anderen Modellen

Für welche Personengruppe bietet sich das Abzahlungsdarlehen an? Ältere Semester mit gesichertem nicht zu knapp bemessenem Einkommen haben am meisten Freude an einem Abzahlungsdarlehen. Schließlich ist die finanzielle Belastung in der Anfangszeit hoch. Allerdings wird die Summe in einem überschaubaren Zeitraum abbezahlt. So verwirklichen Senioren noch vor Ruhestandsbeginn den Traum vom schuldenfreien Wohneigentum.

Auch der Staat fördert Baumaßnahmen. So vergibt das Kreditinstitut für Wiederaufbau (KfW) zinsgünstige Darlehen an energetische oder altersbedingte Bau-, Umbau- und Renovierungsmaßnahmen. So bietet die KfW-Bank verschiedene Programme an, um die sich der Kreditnehmer bewerben kann. Allerdings muss er dann die Vorgaben der staatlichen Darlehensbank einhalten.

Besonderheiten:

- KfW-Kredite sind besonders zinsgünstig

- sie sind an staatliche Vorgaben gekoppelt

- Vorgaben ziehen deutlich höhere Kosten nach sich

- Finanzierungssumme häufig nicht ausreichend

- weitere Finanzierung muss geklärt werden

Wer sollte sich um ein KfW-Darlehen bemühen? Wenn Sie ohnehin auf dem neuesten Stand der Technik bauen oder renovieren möchten, lohnt sich der KfW-Kredit von vornherein. Dann sind die staatlichen Vorgaben keine unliebsame Maßnahme. Eine Vorgabe für wohnwirtschaftlich genutzte Baukredite ist die Nutzung für private Zwecke.

Was kommt bei der Baufinanzierung auf mich zu?

Baumaßnahmen, Immobilienkäufe oder kostenintensive Modernisierungen fordern hohe Investitionen. Selten gelingt dies ohne ein Darlehen. Doch steckt die Tücke im Detail und häufig reicht der vereinbarte Kredit nicht aus. Oder der Kreditgeber vereinbart von vornherein eine Folgefinanzierung. Im Folgenden erläutern wir einige besondere Kreditformen und Finanzierungsmöglichkeiten nach Laufzeitende.

Was versteht man unter Anschlussfinanzierung?

Banken bezeichnen die Anschlussfinanzierung auch als Prolongation. Gemeint ist die Finanzierung der Restschuld, die nach Laufzeitende des Vertrages noch offensteht. Häufig muss eine weitere Finanzierungsmaßnahme geplant werden. Hierfür nutzen Kunden häufig die Prolongationsmaßnahme der gleichen Bank, bei der sie auch das Darlehen aufgenommen haben. Der Einfachheit halber.

Doch auch hier lohnt sich der Vergleich mit anderen Angeboten. Denn bereits bei geringen Zinsunterschieden kann ein anderes Angebot günstiger sein, obwohl noch die Grundschuldabtretung bezahlt werden muss.

Was hat eine Nachfinanzierung mit meinem Bauvorhaben zu tun?

Mitunter reichen die aufgenommenen Gelder nicht aus, um den gesamten Bau zu finanzieren. Beispielsweise, weil zusätzliche Kosten entstehen. Folgerichtig benötigt der Bauherr eine weitere Finanzierungsmöglichkeit, die sogenannte Nachfinanzierung.

Finanzierungslücken entstehen durch unvorhergesehene Zwischenfälle, die nicht einkalkuliert waren. Entsprechend verlangen Banken für eine Nachfinanzierung höhere Zinsen. Schließlich entsteht durch den zusätzlichen Kredit ein größerer Aufwand. Kluge Bauleute vereinbaren im Rahmen der Kreditaufnahme eine Reserveoption.

Was ist ein Kombidarlehen?

Diese Kreditform besteht aus der Kombination verschiedener Darlehensformen. Das heißt, der Kreditnehmer wählt ein Annuitätendarlehen mit festgeschriebene Zinsen und kombiniert es mit einer variabel verzinsten Darlehensform. Dadurch profitieren Kunden von sinkenden Zinsen. Zusätzlich bringen variable Darlehen den Vorteil, dass auch größere Geldbeträge ohne weitere Kosten eingezahlt werden können. Insofern lohnt sich ein Kombidarlehen für Kreditnehmer, die sich im Vergleich von Baufinanzierungsdarlehen auskennen. Darüber hinaus ist ein kombiniertes Darlehen interessant, wenn in absehbarer Zeit größere Geldsummen zur Verfügung stehen.

Was ist ein Realkredit?

Unter die Bezeichnung Realkredit fallen all jene vorgestellten Kreditformen, die über eine bereits vorhandene eigene Immobilie abgesichert sind. Das bedeutet, dass ein vorhandenes eventuell selbst bewohntes Gebäude als Sicherheit für den Kredit eingetragen wird. Allerdings schmälert die Bank bei Realkrediten tatsächlich den Wert des vorhandenen Gebäudes. Mit anderen Worten, die beliehene Immobilie wird nur mit 50 bis 60 Prozent ihres tatsächlichen Wertes als Sicherheit anerkannt.

Allerdings reicht es häufig aus, wenn nur ein Teil der Kreditsumme abgesichert ist. Hierfür lautet das Stichwort „Realkreditsplitting“. Der Vorteil einen Realkredit zu wählen liegt darin, dass Kredite leichter zu erlangen sind, wenn bereits eine Sicherheit vorhanden ist.

Welche Faktoren müssen bei einem Baufinanzierungsvergleich beachtet werden?

Am Ende Ihres Baufinanzierung Vergleichs steht ein Ziel: Sie möchten einen Kredit mit möglichst überschaubar Raten finden. Doch die Kreditinstitute bieten teilweise ähnliche Verträge an, sodass der Durchblick nicht einfach ist. Mit unseren Erläuterungen finden Sie sich besser zurecht. So verstehen Sie, welche Faktoren Ihre Baufinanzierung beeinflussen.

Die Eckdaten – Darlehenssumme, Laufzeit, Tilgungsraten

Zur Finanzierung ihres geplanten Eigenheimes benötigen Sie eine gewisse Geldsumme. Dazu reichen häufig die eigenen Sparvorräte nicht aus. Dementsprechend nehmen Sie ein Darlehen in Anspruch. Die Höhe des Darlehens ist die Darlehenssumme. Sie wird über einen bestimmten Zeitraum, die Laufzeit, an den Kreditgeber zurückgezahlt. Die Rückzahlung erfolgt in Raten, den sogenannten Tilgungsraten.

Die Bank sichert sich ab – mit Sollzinsen und Sicherheiten

Bevor ein Kreditunternehmen ein Darlehen zusichert, prüft es die Kreditwürdigkeit des Kunden. Zusätzlich müssen Sicherheiten in Höhe der Darlehenssumme vorzuweisen sein. Hierzu zählt beispielsweise die Eintragung einer Grundschuld auf die Immobilie oder die Bürgschaft einer dritten Person.

Zusätzlich möchte die Bank mit der Verleihung von Geldern Gewinn machen. Zu diesem Zweck berechnet sie Sollzinsen auf ein Darlehen. Damit erhöht sich die Rückzahlungssumme um die Höhe der Sollzinsen.

Welcher Zusammenhang besteht zwischen dem Effektivzins und den Nebenkosten einer Baufinanzierung?

Eine wirksame Größe, um Baufinanzierungen zu vergleichen, ist der Effektivzins. Dieser berücksichtigt nicht nur die Höhe der Sollzinsen. Im Effektivzins sind die Sollzinsen mit den Nebenkosten verrechnet. Entsprechend kann der Kreditnehmer aufgrund des effektiven Zinses mehrere Baufinanzierungsmöglichkeiten realistisch vergleichen.

Zu den Nebenkosten zählen Grundbuchkosten, Grunderwerbsteuer und Maklergebühren sowie Notarkosten. Seit 2016 zählen auch die Gebühren für die Wertermittlung eines bestehenden Gebäudes zu den anzugebenden Nebenkosten.

Wie wirken sich Tilgung und Zinsen auf ein Darlehen aus?

Unter der Tilgung versteht sich die Summe, die in monatlichen Raten an die Bank zurückbezahlt wird. Und zwar so lange, bis die Darlehenssumme komplett zurückerstattet ist. Der Baufinanzierung Vergleich gibt die Tilgung in Prozent der Darlehenssumme an. Der Fachbegriff dafür lautet Tilgungssatz.

Bei den meisten Darlehensformen zahlen die Kreditnehmer auch die Zinsen monatlich zurück. Doch erhöhen diese nur die Rate an sich. Sie sind der Preis, den die Bank für das Verleihen ihres Kapitals verlangt. Diese Gebühr wird in Prozent angegeben und erstreckt sich über die Laufzeit des Darlehens. Entsprechend zahlen Sie mit einem niedrigen Sollzinssatz mehr Geld in die Rückzahlung Ihres Darlehens ein!

Achtung: Versteckte Kosten können wiederum den Effektivzins erhöhen!

Welchen Sinn macht eine Zinsbindung?

Die Vereinbarung festgeschriebener Zinsen wirkt sich positiv aus, wenn in absehbarer Zeit eine Zinserhöhung erwartet wird. Ein variabler Zinssatz sorgt für die Erhöhung Ihrer Raten, sobald die Sollzinsen steigen. Zinsbindungen vereinbaren Bank und Kreditnehmer, um Sicherheit in der Rückzahlsumme zu erhalten. Hiervon können beide Parteien profitieren oder auch nicht. Je nachdem wie sich die Bauzinsen entwickeln. Die Zinsbindung kann über zehn bis zwanzig Jahre vereinbart werden.

Gibt es die Möglichkeit der Sondertilgung oder der Volltilgung?

Mit einer Tilgung des Darlehens vor dem Ende der Laufzeit bringt ein Kreditnehmer die Bank um die vereinbarten Zinsen. Deshalb müssen vorzeitige Tilgungsmöglichkeiten explizit im Darlehensvertrag ausgewiesen oder vereinbart sein. Nachträglich geforderte Sondertilgungen genehmigen Kreditinstitute meist nur mit entsprechenden Ausfallgebühren.

Mit einer Sondertilgung ist die Rückzahlung einer größeren Rate als die vereinbarte gemeint. Dadurch verringert sich der Restbetrag des Darlehens und somit auch die Laufzeit. Demnach bedeutet Volltilgung, dass der Rest einer Darlehenssumme auf einmal zurückgezahlt wird.

Zusammenfassung:

Folgende Faktoren müssen Sie bei Ihrem Baufinanzierungsvergleich berücksichtigen:

- Gesamtsumme des Darlehens

- Laufzeit und Tilgungssatz

- Sollzins und Effektivzins

- Zinsbindung

- Möglichkeit der Sondertilgung

Wo finde ich die beste Baufinanzierung?

Mit dem Baufinanzierung Vergleich gewinnen Sie unter allen Umständen. Zwar sind die Darlehenszinsen aktuell auf einem niedrigen Stand. Dennoch gibt es zwischen den einzelnen Kreditgebern Unterschiede, die sich am Ende in Ihrem Geldbeutel bemerkbar machen. Ein Baufinanzierungsvergleich stellt Ihnen mehrere Angebote gegenüber. So vergleichen Sie die günstigen Kreditfinanzierungen direkt und in minutenschnelle auf Ihrem Laptop.

Der Baufinanzierung Vergleich ersetzt nicht das ausführliche Beratungsgespräch. Wohl aber verschafft er Ihnen einen sehr guten Überblick über die Möglichkeiten und vor allem die Einsparmöglichkeiten, die sich Ihnen bei der Finanzierung Ihres Traumhauses bieten.

Ein direkter Vergleich der Kreditinstitute ist nur schwer möglich. Zu vielfältig sind die Konditionen und die verschiedenen Möglichkeiten der einzelnen Banken. Auch die Ansprüche und persönlichen Situationen der Kreditnehmer unterscheiden sich stark. Deshalb sprechen wir gerne vom maßgeschneiderten Kredit. Dennoch gibt es Bausparkassen, Direktbanken und Kreditvermittler, die wir anerkennenswert finden.

Interhyp

Der Baufinanzierungsvermittler Interhyp steht mit der Auszeichnung des Wirtschaftsmagazins Euro im Immobilienfinanzierungs-Sektor weit vorne. Über 400 Partnerbanken und persönliche Berater vor Ort tragen zum Erfolg des Unternehmens bei. Das Angebot kann bundesweit und online sowie im persönlichen Beratungsgespräch genutzt werden.

Dr. Klein

Die Finanzexperten von Dr. Klein wurden von Focus Money und der Wirtschaftswoche ausgezeichnet. Die beiden Magazine sind sich einig, dass die Kundenberatung von Dr. Klein hervorragenden ist. Zusätzlich überzeugt das breit gefächerte Angebot des Finanzdienstleisters. Folgerichtig wirbt das Unternehmen mit ausgezeichneten Konditionen und 400 Bankpartner. Dabei gehört die KfW-Bank zum Beratungskonzept des Finanzdienstleisters. Mit zahlreichen Filialen, Beratern und einem umfassenden Online-Auftritt beantwortet das Unternehmen Ihre Fragen rund um die Baufinanzierung.

Regionale Anbieter: Raiffeisenbanken und Sparkassen

Bausparverträge und maßgeschneiderte Finanzierungspläne gehören zum Konzept der regionalen Banken. Die Nähe zum Kunden sowie bestehende Finanzkonzepte sorgen für überraschende Möglichkeiten, wenn es darum geht, ein Darlehen auszuhandeln. Vergessen Sie nicht, Ihre Hausbank in den Baufinanzierungsvergleich mit einzubeziehen. Punkten Sie mit gut informiertem Hintergrundwissen, fragen Sie gezielt nach günstigen Konditionen und profitieren Sie so eventuell von den Freiheiten der Banken vor Ort.

Vorgehensweise bei der Immobilienfinanzierung

Baufinanzierung Plan: So gehe ich vor

Ein Baufinanzierungsvergleich hilft Ihnen nur dann, wenn Sie wissen, was Sie wollen. Daher erstellen Sie am besten einen Baufinanzierungsplan. Er gibt Ihnen im Beratungsgespräch Sicherheit und klärt bereits vorab entscheidende Fragen.

Praktische Tipps zur Baufinanzierung

- Lassen Sie sich bei der Auswahl Ihrer Traumimmobilie Zeit!

- Halten Sie die Augen offen! Viele Kommunen verkaufen Bauplätze zu familienfreundlichen Preisen.

- Decken Sie die Nebenkosten des Grund- oder Immobilienerwerbs mit Eigenkapital!

- Behalten Sie die Sollzinsen und die Tilgung im Blick!

- Planen Sie so, dass die monatliche Belastung höchstens 40 Prozent des verfügbaren Nettoeinkommens ausmacht!

- Achten Sie auf seriöse Kredit-Anbieter!

- Nutzen Sie staatliche Bauförderung (Baukindergeld, KfW) aber planen Sie nicht damit!

- Nutzen Sie die Vorteile von Zinsbindung in zinsgünstigen Jahren!

- Vereinbaren Sie die Möglichkeit von Sonderzahlungen!

Was Sie schon immer mal wissen wollten

FAQ: Antworten auf Häufig gestellte Fragen

Eine Zinsbindung macht Sinn, wenn die Zinsen niedrig sind. Denn dann bleibt Ihnen der günstige Zinssatz erhalten, auch wenn die Darlehenszinsen steigen würden. Diese Planungssicherheit sollten Sie sich für zehn bis zwanzig Jahre sichern. Je nach Laufzeit Ihres Vertrages.

Wenn Sie einen Kredit beantragen, prüft die Bank, ob Sie finanziell in der Lage sind, die gewünschte Summe in der vereinbarten Zeit wieder zurückzuzahlen. Aufgrund der hohen Beträge wird ein Gegenwert als Sicherheit vereinbart. In der Regel holen die Banken Auskunft bei der Schufa e. V. (= Schutzgemeinschaft für allgemeine Kreditsicherung) ein. Die Schufa sammelt Daten zum Zahlungsverhalten von Privatpersonen.

Ein Grundstock an Eigenkapital erleichtert die Aufnahme eines Darlehens. Ohne Eigenkapital sind die Zinsen viel höher. Der Kredit wird insgesamt teurer. Zusätzlich prüft die Bank noch genauer, ob ein entsprechendes Einkommen die Rückzahlung möglich macht.

Nehmen Sie unverzüglich mit Ihrem Kreditinstitut Kontakt auf. Versuchen Sie, eine Reduzierung der Raten zu erreichen. Sollten Sie finanziell in eine echte Notlage geraten, hilft die Schuldnerberatung. Die Bank wird dann mit den vereinbarten Sicherheiten bedient.

Generell entstehen bei der Finanzierung einer Baumaßnahme bestimmte Kosten, die im Kaufpreis nicht enthalten sind. Dazu gehört die Grunderwerbsteuer, die von Bundesland zu Bundesland unterschiedlich ausfällt. Des Weiteren entstehen Grundbuchkosten, Notarkosten und unter Umständen auch Maklergebühren. Insgesamt können die Baunebenkosten den Kaufpreis noch einmal um zehn bis fünfzehn Prozent erhöhen.

- Sie benötigen persönliche Unterlagen:

- Darlehensantrag

- Einkommensnachweis (Gehaltsabrechnungen für drei/ vier Monate)

- Einkommensteuerbescheid (für zwei Jahre)

- Nachweis für Eigenkapital: Kontoauszüge, Bausparvertragsunterlagen, Nachweis für Geldanlagen

Selbstständige benötigen:

- Einkommensteuerbescheide

- Einkommenssteuererklärung

- Bilanzen

- Gewinnermittlung (für zwei Jahre)

- Rentner benötigen den aktuellen Rentenbescheid.

- Sie benötigen Unterlagen zu der gekauften Immobilie:

- Baupläne

- Berechnung der Wohnfläche

- Baubeschreibung

- Lageplan oder Flurkarte

- Grundbuchauszug (nicht beglaubigt, jünger als drei Monate)

- Fotos der Immobilie

- Kaufvertrag (oder Entwurf)

- Auflistung der Eigenleistungen

- Teilungserklärung bei Eigentumswohnung

Die Begleitung durch einen Finanzierungsexperten ist hilfreich. Aufgrund der Vielzahl der Unterlagen kann leicht etwas vergessen werden.

Grundsätzlich spricht nichts gegen die Baufinanzierung einer Immobilie in einem anderen Land. Dennoch sind Details mit dem Finanzierungspartner abzusprechen. Deutsche Kreditgeber verlangen in der Regel eine vorhandene Immobilie als Sicherheit.

Achten Sie im Falle einer ausländischen Immobilie auf gute Sprachkenntnisse oder einen kompetenten Berater!

Wenn beim Kredit ein Teil der Summe einbehalten wird, sprechen die Fachleute von einem Disagio, zu Deutsch „Abgeld“. Der Begriff Damnum ist gleichbedeutend.

Obwohl nur ein Teil der Kreditsumme ausbezahlt wird, muss die volle Summe zurückbezahlt werden. Anders gesagt erhöht ein Disagio die Kreditsumme um den Prozentsatz des einbehaltenen Anteils. Einen Kredit mit Disagio-Vereinbarung können sie steuerlich geltend machen, wenn Sie die Immobilie vermieten.

Häufig wird nicht die gesamte Darlehenssumme auf einmal benötigt. Entsprechend rufen Kreditnehmer die Summe dann ab, wenn Zahlungen fällig werden. Allerdings pocht die Bank auf die vereinbarten Sollzinsen, die einen Verlust darstellen, wenn der Kreditbetrag nicht ausgezahlt ist. Deshalb berechnen Banken nach einer sogenannten zinsfreien Zeit Bereitstellungszinsen über den angeforderten aber noch nicht in Anspruch genommenen Kreditbetrag. Diese Zinsen betragen etwa 0,25 Prozent pro Monat, dennoch können sie einen Kredit merklich verteuern.

Grundsätzlich schließen Sie ein Forward-Darlehen als Weiterführung einer bestehenden Finanzierung ab. Und zwar bis zu fünf Jahre, bevor Sie das Geld benötigen. Der Sinn liegt darin, sich aktuell günstige Zinsen für den späteren Zeitpunkt der Anschlussfinanzierung zu sichern.

Schließen Sie vor einem Bau eine Bauherrenhaftpflicht ab, denn der Bauherr trägt die Verantwortung für die Sicherheit auf der Baustelle. Auch eine Feuerrohbauversicherung empfiehlt sich. Diese wird mit Fertigstellung in eine Wohngebäudeversicherung umgewandelt. Kaufen Sie eine Immobilie, erwerben Sie eine bestehende Wohngebäudeversicherung gleich mit.

Unsere Kunden sind sehr zufrieden

Was unsere Kunden über uns sagen

“Ich habe auf dieser Seite ein sehr günstiges Darlehen für mein Bauvorhaben gefunden. Die Abwicklung war einfach und unkompliziert. Ich habe nichts zu meckern. Im Gegenteil: Ich kann diesen Service nur empfehlen!“

Gregor Hofstätter

Einfamilienhaus

“Wer auf der Suche nach einer Baufinanzierung ist, der wird hier nicht enttäuscht. Bei mir war es "nur" der Kauf einer Eigentumswohnung, aber auch da ist es wichtig, einen günstigen Kreditgeber zu finden.“

Silke Braunwarth

Eigentumswohnung

“Von meiner Seite aus eine klare Empfehlung. Ich habe eine Baufinanzierung für ein Zweifamilienhaus gesucht. Nach langer Suche bin ich auf diese Seite gestoßen, wo ich den besten Kredit gefunden habe.“

David Wolff

Zweifamilienhaus

“Ich wollte eine Baufinanzierung inkl. einer Unterstützung vom Staat (Kfw-Darlehen). Hier wurde ich sehr gut beraten und alle meine Wünsche und Bedingungen wurden beachtet und umgesetzt. Danke dafür!“

Christopher Schönherr

Einfamilienhaus

Digital und trotzdem persönlich

Lassen Sie sich kostenlos und unverbindlich beraten!